연말정산 실수 TOP10은 “환급을 깎는 누락”과 “추징을 부르는 과다공제”가 반복되는 패턴입니다.

상황별 추천 3가지: ① 맞벌이(부모·자녀 중복공제 점검) ② 월세/주택(중복공제·요건 확인) ③ 의료비 큰 해(실손·환급금 차감 확인)

오늘 해결 3가지: ① 1/20 이후 최종자료로 재다운로드 ② 부양가족 소득요건·중복공제 제거 ③ 의료비·월세 “차감/중복” 함정 체크

전체 흐름(순서/서류/모바일 루트)은 연말정산 총정리(로드맵)에서 먼저 잡고 오면 더 빠릅니다.

[바로 해결 체크]

- 제출 전 10분: 환급 새는 구멍(누락)부터 막기

- 추징 위험(과다공제) 패턴 TOP만 먼저 제거

- 표 2개로 “내 케이스”에 바로 대입

결론: “최종자료 재확인 + 중복/요건/차감 3가지만 막아도 체감 환급이 달라집니다.”

목차

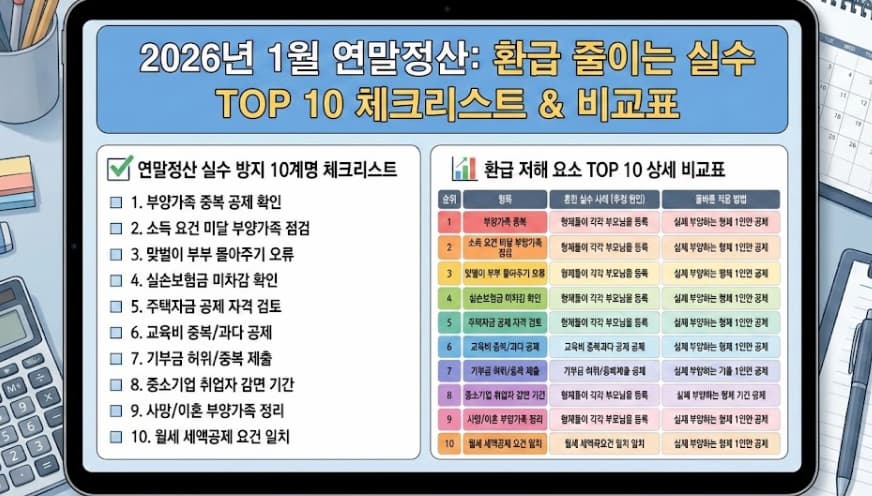

연말정산 실수 TOP10: 돌려받을 돈 놓치는 패턴

1) 1/20 이전 자료로 제출해 “최종 확정분”을 놓친다 (환급↓)

1/15에 간소화가 열려도, 이후 수정·추가 반영이 있습니다. 가장 안전한 방식은 “최종 확정” 시점 이후 자료로 다시 내려받아 제출본과 비교하는 것입니다.

2) 간소화에 안 뜬 항목은 “없는 줄” 안다 (환급↓)

월세·기부금·일부 교육비 등은 누락될 수 있습니다. 이때는 발급기관에서 확인서/영수증을 받아 회사에 제출하는 루트로 보완해야 합니다.

3) 부양가족은 “가족이면 무조건”이라고 착각한다 (추징↑)

가장 흔한 과다공제 패턴이 “소득요건을 넘는 부양가족 공제”입니다. 가족관계보다 먼저 ‘소득요건’부터 확인하세요.

4) 맞벌이인데 부모·자녀를 둘 다 올린다 (추징↑)

맞벌이 부부가 부모 또는 자녀를 중복 공제하는 오류는 대표 과다공제 유형입니다. “가족 1명당 공제자 1명”이 기본 원칙입니다.

5) 사망·이혼·친인척 등 “기본공제 요건”을 놓친다 (추징↑)

과세연도 기준 요건(사망 시점, 이혼 시점, 친인척 범위 등)을 놓치면 과다공제가 됩니다. ‘작년과 똑같이’가 오히려 위험한 구간입니다.

6) 주택 요건(1주택/2주택 이상)을 착각한다 (추징↑)

1주택·2주택 이상 여부에 따라 주택 관련 공제 적용 가능 범위가 달라질 수 있습니다. “내가 무주택/1주택인지”를 먼저 확정하고 들어가세요.

7) 의료비에서 실손보험금·환급금을 차감하지 않는다 (추징↑)

실손보험금이나 건강보험 환급금 등으로 보전된 금액은 의료비 공제에서 차감 이슈가 생깁니다. 의료비가 큰 해일수록 이 실수의 금액이 큽니다.

8) 월세: 세액공제와 현금영수증(사용금액) 공제를 동시에 넣는다 (추징↑)

월세는 “월세 세액공제”와 “현금영수증(사용금액) 소득공제”를 중복 적용하면 문제가 될 수 있어 둘 중 유리한 쪽 하나로 정리하는 게 안전합니다.

9) 기부금: 중복 영수증/부적격 단체/실제 기부 불일치를 방치한다 (추징↑)

기부금은 ‘영수증만 있으면 끝’이 아닙니다. 동일 영수증 중복, 부적격, 사실과 다른 영수증은 리스크가 큽니다.

10) 홈택스 혼잡·제한 구간에 “대충 저장”하고 제출본 비교를 안 한다 (환급↓/추징↑)

혼잡 기간에는 다운로드 실패·누락이 생길 수 있습니다. 최종 제출본(PDF/출력물)을 “최종자료”와 비교해 숫자 차이가 없는지 확인하는 습관이 가장 싸게 먹힙니다.

실수별 손해 유형(환급↓/추징↑) 비교

| 실수 | 손해 유형 | 신호(이러면 의심) | 즉시 조치 1줄 |

|---|---|---|---|

| 최종자료 미반영 | 환급↓ | 1/15~1/19에 제출 끝 | 1/20 이후 재다운로드→제출본 비교 |

| 간소화 누락 방치 | 환급↓ | 월세/기부/교육비가 비정상적으로 작음 | 기관 확인서 발급→회사 제출 |

| 부양가족 소득요건 착오 | 추징↑ | 작년 그대로 자동 적용 | 소득요건 먼저 확인 |

| 맞벌이 중복공제 | 추징↑ | 부부가 같은 부모/자녀 공제 | 가족당 공제자 1명으로 정리 |

| 사망/이혼/친인척 요건 | 추징↑ | 가족관계만 보고 올림 | 기본공제 요건 재확인 |

| 주택 요건 착각 | 추징↑ | 1주택/2주택 여부 애매 | 보유 주택 수부터 확정 |

| 의료비 차감 누락 | 추징↑ | 실손/환급금 수령했는데 반영 안 함 | 수령액 확인 후 차감 검토 |

| 월세 중복공제 | 추징↑ | 월세 세액공제+현금영수증 동시 | 둘 중 하나로 선택 |

| 기부금 영수증 오류 | 추징↑ | 중복/부적격/자동불러오기만 믿음 | 단체 적격·중복 여부 확인 |

| 저장/제출본 비교 누락 | 환급↓/추징↑ | PDF 저장 실패·일부 누락 | 최종 제출본을 다시 대조 |

제출 전 10분 체크리스트(서류/제출 루트/주의)

| 체크 항목 | 지금 할 일 | 필요 서류/증빙 | 주의점 |

|---|---|---|---|

| 최종자료 | 1/20 이후 자료로 재다운로드 | 간소화 PDF | 초기 제출본과 비교 |

| 부양가족 | 소득요건·중복 여부 점검 | 가족관계/소득 확인 | 중복공제는 대표 리스크 |

| 의료비 | 실손보험금·환급금 수령 여부 확인 | 수령내역(보험/공단) | 차감/반영 누락 주의 |

| 월세 | 세액공제 vs 현금영수증 중복 여부 점검 | 임대차계약서/이체내역 | 둘 중 하나로 정리 |

| 누락 의심 | 기관 확인서 발급 후 제출 | 카드사/학원/단체 확인서 | 간소화 “0원”이 끝이 아님 |

| 제출본 검증 | PDF/출력물 최종본 저장 | 제출 파일 | 숫자/인적공제 대상 재대조 |

누락이 의심되면, 실전 루트는 여기서 바로 이어가세요: 간소화 누락: 수동 제출 루트

공식 확인은 국세청 홈택스에서 진행하세요.

실수 발견 시 바로 고치는 순서

- 최종자료로 재다운로드 → 제출본과 비교

- 추징 위험(부양가족·중복공제·월세 중복·의료비 차감)부터 제거

- 누락분(간소화에 덜 뜬 항목)은 기관 확인서로 보완

연말정산이 끝나면 “다음 해 세금이 덜 새는 구조”도 같이 잡는 게 진짜 절세입니다. 돈·세금·보험(절세 구조) 로 이어서 정리해두세요.

FAQ 8

Q1. 1/15에 간소화가 열리면 바로 제출해도 되나요?

A. 가능은 하지만, 수정·추가 반영이 있어 “최종 확정자료” 기준으로 재확인 후 제출이 안전합니다.

Q2. 환급을 가장 많이 놓치는 1번 실수는 뭔가요?

A. “누락(간소화에 덜 뜨는 항목)을 그냥 포기”하는 경우가 체감 손해가 큽니다.

Q3. 가장 흔한 추징(과다공제) 실수는요?

A. 부양가족 소득요건 착오와 맞벌이 중복공제가 대표 패턴입니다.

Q4. 맞벌이는 부모/자녀 공제를 누가 가져가야 유리해요?

A. “중복을 없애는 것”이 1순위이고, 그다음은 소득구간/공제항목에 따라 달라져 시뮬이 필요합니다.

Q5. 의료비는 왜 실손보험금/환급금 차감이 문제가 되나요?

A. 실질 부담한 금액이 줄어든 것으로 보아 차감 이슈가 생길 수 있어, 수령 여부 확인이 중요합니다.

Q6. 월세는 현금영수증도 받았는데 둘 다 공제하면 안 되나요?

A. 월세 세액공제와 현금영수증(사용금액) 소득공제는 중복 적용이 문제 될 수 있어 하나로 정리하는 게 안전합니다.

Q7. 홈택스가 느리면 그냥 캡처해서 제출해도 되나요?

A. 누락/오류가 생길 수 있어, 최종 제출 파일(PDF/출력물)을 저장하고 최종자료와 비교하는 게 좋습니다.

Q8. 제출 후 실수를 발견하면 끝인가요?

A. 회사 제출 방식/정정 가능 범위는 회사마다 달라, 즉시 회사 담당자 또는 국세상담(126) 안내에 따라 조치하는 게 안전합니다.

오늘 바로 할 일 3가지

- 1/20 이후 최종자료로 재다운로드하고 제출본과 비교

- 부양가족·맞벌이 중복공제부터 제거(추징 리스크 1순위)

- 의료비·월세는 “차감/중복”만 잡아도 손해가 크게 줄어듭니다